Ob jünger oder älter – ein Plan muss her: Altersvorsorge

© DSV / getty

Berufsanfänger haben ganz eigene Wünsche und Ziele. Jedenfalls meist deutlich andere als Menschen mit eigener Familie oder agile Silver Surfer im dritten Lebensabschnitt. Doch egal, in welcher Phase man sich gerade befindet: Ohne einen guten finanziellen Plan geht wenig. Deka-Experten verraten, wie man sich gut aufstellen kann.

„Als ich jung war, dachte ich, dass Geld das Wichtigste im Leben ist. Nun, da ich alt bin, weiß ich es“, befand einst schon Oscar Wilde. Nun, „das Wichtigste“ stimmt vielleicht nicht: Gesundheit geht vor, wie uns die Corona-Pandemie vor Augen führt. Aber Wilde war bewusst: Die meisten Wünsche und Träume lassen sich nur verwirklichen, wenn das passende Finanzpolster vorhanden ist.

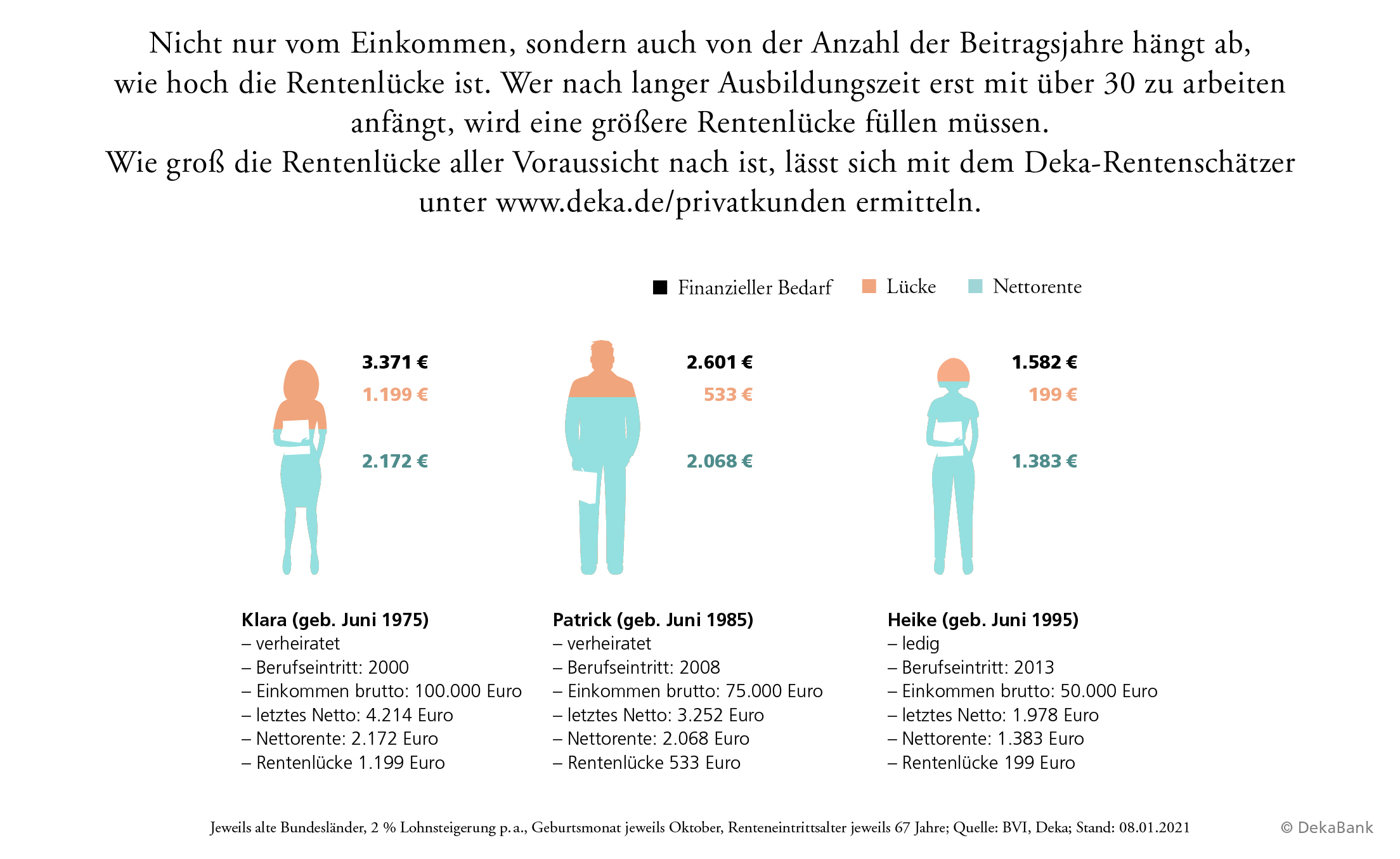

Das gilt auch für den, der sein Leben lang gearbeitet und in die gesetzliche Rentenversicherung eingezahlt hat. Denn das Geld aus dem Umlagetopf reicht kaum aus, um den Lebensstandard im Alter zu erhalten. Seit der Jahrtausendwende ist das Rentenniveau von 52,9 auf heute 48 Prozent gesunken. Sogenannte Eckrentner, die 45 Jahre lang so viel wie der Durchschnitt aller Arbeitnehmer einbezahlt haben, bekommen damit nur noch 48 Prozent des durchschnittlichen Nettoverdiensts. Lange Ausbildungszeiten, Arbeitslosigkeit, Familienpause oder Arbeit in Teilzeit schmälern die tatsächliche Rente erheblich.

Zusätzliche Vorsorge ist also unerlässlich. „Ich empfehle jedem, so früh wie möglich mit dem Vermögensaufbau zu beginnen“, sagt Gabriele Widmann, Volkswirtin bei der DekaBank. Zwar haben junge Berufsanfänger andere Wünsche und Ziele als Familien in der Mitte des Lebens. Aber der Aufbau eines Finanzpolsters ist in jedem Alter wichtig. Und je früher damit begonnen wird, desto einfacher lassen sich Wünsche erfüllen und Träume verwirklichen. Denn gerade bei der Altersvorsorge gilt: Zeit ist Geld.

Phase 1: Besser heute als morgen starten

Allerdings verschieben gerade viele unter 30 Jahren die private Vorsorge auf später. „Für junge Menschen ist das Alter noch weit weg. Die Unsicherheit darüber, wie das Leben in 50 Jahren aussehen mag, lässt viele ratlos zurück“, weiß Kyra Fischer, Produktmanagerin Private Vorsorge und Vermögensaufbau bei der DekaBank. Zudem ist das Budget in jungen Jahren meist begrenzt. „In der Ausbildung oder beim Berufseinstieg hat erst einmal die Absicherung der Arbeitskraft mit einer Berufsunfähigkeitsversicherung Priorität“, sagt die Spezialistin. Dann aber heißt es: keine Zeit verlieren und mit der langfristigen Vermögensplanung beginnen.

Der erste Schritt ist eine Bestandsaufnahme: Wie viel Geld kommt im Monat rein, welche Ausgaben habe ich? Der Ist-Analyse werden die persönlichen Ziele gegenübergestellt und unterschiedliche Sparziele definiert. Was brauche ich für das Alter? Was brauche ich kurz- bis mittelfristig? Auch ein Belohnungspolster darf in der Planung nicht fehlen – zum Beispiel für Reisen oder Hobbys. „Je konkreter die Planung, desto besser“, so Fischer.

Einfaches Sparen allein reicht allerdings nicht. „4 Prozent Zinsen kennen Jüngere nur noch vom Hörensagen, und die werden wir auch bis auf Weiteres nicht mehr sehen“, ist Widmann überzeugt. Fakt ist: Seit 2016 liegt der Leitzins in Europa bei null. Ein Zinsanstieg ist infolge der Corona-Krise nicht wahrscheinlicher geworden. Denn die Schuldenberge vieler Staaten und Unternehmen wachsen. In dieser Welt können traditionelle Zinssparer kein Vermögen aufbauen; rechnet man die Teuerungsrate ein, bedeuten Bankeinlagen ein Minusgeschäft. „Um die Kaufkraft nach Steuern zu erhalten, wären 2 Prozent Zinsen pro Jahr erforderlich“, sagt Widmann, „und selbst die gibt’s für Geld auf dem Spar- oder Girokonto nicht.“

Bessere Renditeaussichten bieten Investments am Aktienmarkt. „Mittel- bis langfristig geht an breit gestreuten Aktieninvestments kein Weg vorbei, ganz unabhängig vom Alter“, erklärt Widmann. Auch wenn Anleger zuweilen erhebliche Schwankungen aushalten müssen – in der Finanzkrise oder zu Beginn der Corona-Pandemie brachen die Kurse an den Börsen zum Teil um 40 Prozent und mehr ein. Hier zeigte sich, dass Anlageerfolge aus der Vergangenheit keine Garantie für künftige positive Kursentwicklungen sind. Deshalb sei es wichtig, langfristig zu investieren und Risiken breit zu streuen – zum Beispiel per Aktienfonds.

Der Zinseszinseffekt macht dabei einen Großteil des Erfolgs aus. Wer beispielsweise in 40 Jahren 100.000 Euro zur Rente ansparen will, muss bei einer angenommenen Rendite von 4 Prozent pro Jahr nur 86 Euro monatlich aufwenden. Um dieselbe Summe in 20 Jahren aufzubauen, werden bei gleich hoher Verzinsung 275 Euro pro Monat fällig – mehr als der dreifache Betrag. Schon kleine Sparsummen erzielen also auf lange Sicht große Wirkung.

Mit einem Sparplan geht’s am einfachsten

Für den Vermögensaufbau kommt insbesondere ein Fondssparplan infrage – eine Art Dauerauftrag für den Wertpapierkauf: Einmal im Monat oder Quartal wird automatisch ein bestimmter Betrag in einen großen Korb an Wertpapieren investiert. Der Vorteil: Die Risiken der Anlage können – anders als beim Kauf einer einzelnen Unternehmensaktie – breit gestreut werden.

Zudem wird das Geld immer antizyklisch investiert: Wenn die Aktienkurse einbrechen, erhalten Anleger für ihre Sparrate mehr Fondsanteile, die in der Erholung entsprechend mehr Rendite bringen. Sparpläne kommen insbesondere für junge Leute mit schmalem Budget infrage, die nicht in mehrere Fonds mit verschiedenen Anlagestrategien investieren können und wollen: Ein Einstieg ist ab einer Sparrate von 25 Euro möglich. „Und wenn es finanziell mal eng wird, ist das kein Problem: Ein Sparplan lässt sich jederzeit unterbrechen oder stoppen – aber auch in besseren Zeiten monatsweise oder dauerhaft aufstocken“, erläutert Widmann.

Unterstützung beim Vermögensaufbau gibt’s für Berufsanfänger unter Umständen auch vom Chef. Bis zu 40 Euro Vermögenswirksame Leistungen (VL) im Monat oder 480 Euro im Jahr steuert der Arbeitgeber maximal bei – allerdings besteht kein Anspruch, es sei denn, entsprechende Vereinbarungen sind per Tarifvertrag fixiert. Aber viele Arbeitgeber zahlen die Prämie auch freiwillig oder zumindest etwas dazu. Ein VL-Sparvertrag läuft über sechs Jahre – bei der Anlage in einen Aktienfonds kommen da über die Zeit ein paar Tausend Euro zusammen. Nach einem Ruhejahr steht dann das angesparte VL-Kapital zur freien Verfügung – etwa für die erste Einrichtung oder als Sockel für den langfristigen Vermögensaufbau. Singles mit einem zu versteuernden Einkommen bis 20.000 Euro erhalten zusätzlich eine Arbeitnehmersparzulage vom Staat, wenn sie in Aktienfonds investieren*. „Es lohnt sich, beim Chef nachzufragen und das Geld in Fonds anzulegen“, sagt Fischer.

Phase 2: richtig klotzen

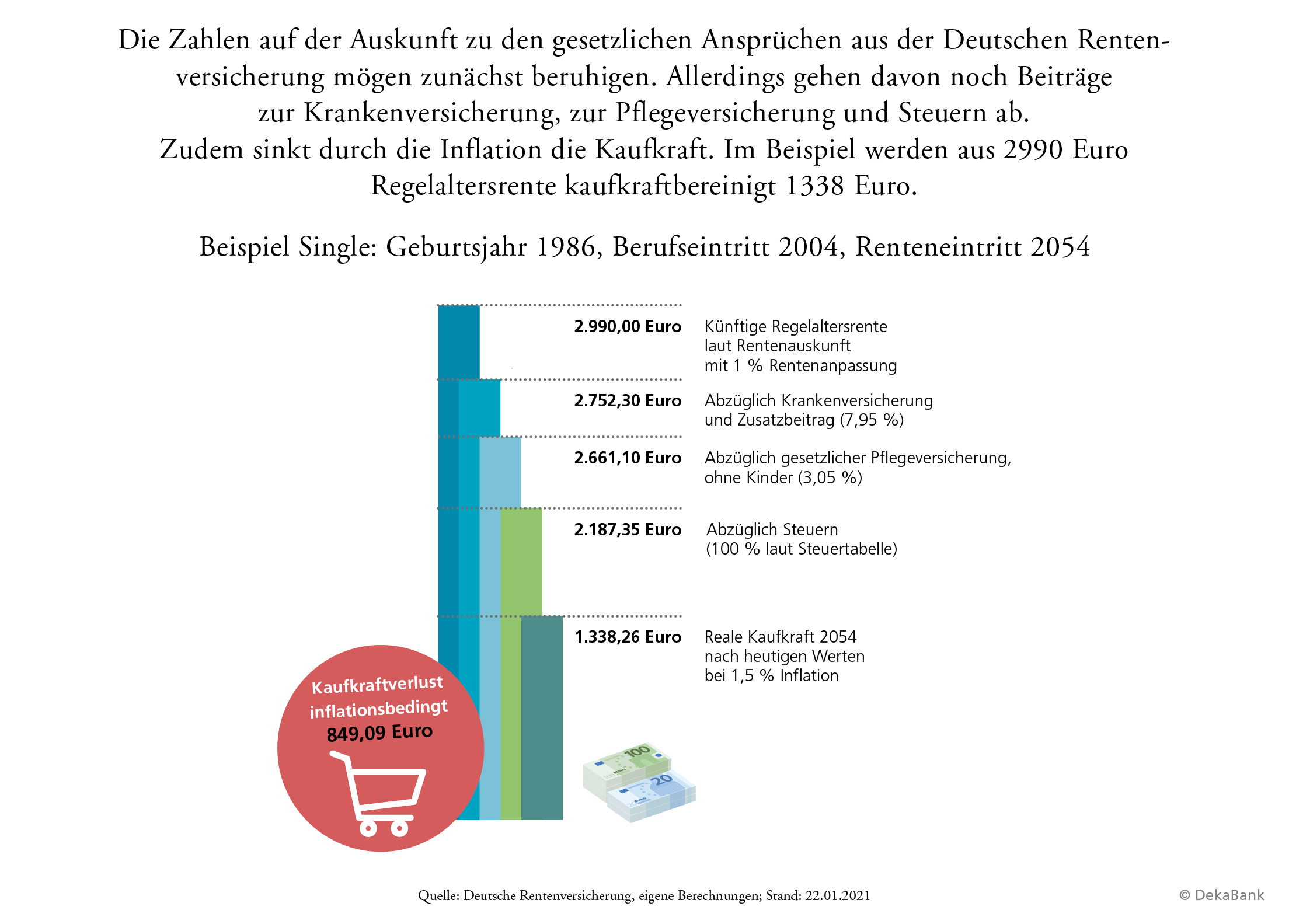

Ab einem Alter von 30 werden die ersten Karriereschritte gemacht, und der finanzielle Spielraum wächst. Oft ist es jetzt wichtig, Partner und Nachwuchs finanziell abzusichern. Mit dem Einkommen wachsen auch die Ansprüche, und oft ist die Versuchung groß, die Vorsorge hintanzustellen – vielleicht auch weil die jährliche Rentenauskunft ein Gefühl der Sicherheit gibt. „Das wäre ein Fehler“, meint Fischer. Denn die zu erwartende Rente falle nach Abzug von Krankenversicherung, Pflegeversicherung, Steuern und Inflation am Ende viel schmaler aus, als gedacht. „Oft wird der Finanzbedarf im Alter deutlich unterschätzt“, weiß Fischer. Mindestens 80 Prozent des letzten Nettoeinkommens sollten für den Ruhestand eingeplant werden. Wer viele Träume verwirklichen möchte, braucht noch mehr. Das heißt: „Konsequent dabeibleiben und mindestens 5 Prozent des gesamten Nettos in Fondssparpläne investieren!“

Was netto im Alter übrig bleibt

Da hier größere Summen zusammenkommen, lohnt es sich, mit dem Sparkassenberater den passenden Anlagemix für das eigene Portfolio zu besprechen. Auch bei der Anlage mit Fonds lassen sich verschiedene Strategien verfolgen, neben defensiveren Fonds passen in diese Lebensphase auch offensiver agierende Fonds, die größeren Schwankungen ausgesetzt sind, etwa Technologiefonds. Diese bieten die Möglichkeit, höhere Renditen zu erzielen, bergen aber entsprechend auch größere Risiken.

Zusätzlich können Arbeitnehmer Förderungen nutzen – vom Unternehmen und vom Staat. Es lohnt sich, beim Arbeitgeber nachzufragen. Anspruch auf eine Form der betrieblichen Altersversorgung hat jeder Arbeitnehmer. Große Firmen haben zum Teil eigene Versorgungswerke und zahlen meist monatlich Geld für die Mitarbeitenden ein. Aber auch per Entgeltumwandlung können Arbeitnehmer profitieren. Damit sparen sie aus ihrem Brutto über eine Direktversicherung für die Betriebsrente an. Der Arbeitgeber zahlt die eingesparten Sozialabgaben und oft auch mehr dazu. Steuern und der komplette Krankenversicherungsbeitrag werden bei Auszahlung zum vereinbarten Termin fällig.

Staatliche Förderung erhalten Arbeitnehmer auch mit Riester-Verträgen. Ein Eigenanteil von 4 Prozent des Vorjahresbruttoeinkommens – abzüglich der Zulagen – ist nötig, damit der Staat maximal 175 Euro für Erwachsene und 300 Euro pro nach 2008 geborenem Kind zum Sparvertrag zuzahlt. Zur Frage, wie sich diese Anlageform für den Einzelnen lohnt, kann der Sparkassenberater detailliert Auskunft geben. Riester-Verträge gibt es auch als Fondssparplan.

Unterschätzte Gefahr Rentenlücke

Phase 3: Auch im Alter nachjustieren

Ab Mitte 50 haben viele Menschen bereits einige Vermögenswerte. Kinder sind vielleicht schon aus dem Haus und stehen finanziell auf eigenen Füßen, sodass am Monatsende mehr Geld übrigbleibt. „Jetzt ist es auch an der Zeit, die Finanzen noch einmal zu justieren“, rät Fischer. Wie haben sich die Anlagen entwickelt, welche Anwartschaften aus Versicherungen wurden erworben? Gab es Erbschaften oder sind Erbschaften zu erwarten? Der Bestandsaufnahme folgt die Auswahl einer passgenauen Strategie.

Früher wurden Aktien mit zunehmendem Alter oft aus dem Depot verbannt und in sichere Anlagen umgeschichtet. „Das war einmal“, so Fischer. Im Umfeld negativer Realzinsen komme auch im Alter niemand an Aktienfonds oder anderen Wertpapieren vorbei, ergänzt die Produktmanagerin Private Vorsorge und Vermögensaufbau. Auch wenn hier eine defensivere Anlagestrategie empfehlenswert ist, die drei Lebensphasen-Strategien – für Berufsstarter, Berufstätige mittleren Alters und Menschen ab Mitte 50 – unterscheiden sich heute deutlich weniger als in vergangenen Jahrzehnten.

Denn die Lebenserwartung wird vielfach unterschätzt. Frauen, die 1950 geboren wurden, hatten nach Angaben des Statistischen Bundesamts zum damaligen Zeitpunkt eine durchschnittliche Lebenserwartung von 68,5 Jahren. Jene, die im Jahr 2020 geboren wurden, können dagegen damit rechnen, fast 15 Jahre älter zu werden. Bei Männern sind es jeweils über vier Jahre weniger als bei Frauen. „Anders als früher sollte man die Rentenphase deshalb in den Anlagehorizont mit einbeziehen und weiterhin von Aktienmarktrenditen profitieren“, betont Widmann.

Das heißt: Fällige Versicherungen oder mögliche Barmittel aus einer Erbschaft sollte man zu Rentenbeginn nicht aufs Tagesgeldkonto legen, sondern in Aktienfonds investieren. Mit einem Dividendenfonds, der in guten Jahren 3 Prozent pro Jahr und mehr ausschüttet, lässt sich mit einer Einlage von 100.000 Euro eine monatliche Zusatzrente von 250 Euro erwirtschaften.

Wertpapiersparer können aber auch einen an die individuellen Bedürfnisse angepassten Auszahlungsplan vereinbaren. „Wer nach Renteneintritt zum Beispiel große Reisen plant, benötigt eventuell in den ersten Rentenjahren mehr Geld als in späteren Jahren“, sagt Fischer. Sicherheitsorientierte können aus dem aufgebauten Vermögen auch per Einmalzahlung eine Sofortrente erwerben. Das klingt zunächst einmal nach einem Widerspruch – wird aber inzwischen gern gemacht: Erst wird Vermögen über den Aktienmarkt aufgebaut und dann per Einmalzahlung eine Sofortrente erworben. So können beispielsweise 50.000 Euro in eine Sofortrente investiert werden. Diese wird lebenslang gezahlt, während Privatvermögen durch Entnahme irgendwann aufgebraucht ist.

Der Vorteil an diesem Schritt: Die Sofortrente wird lebenslang gezahlt. Der Nachteil: Rendite bringen die Produkte im Zinstief nicht – und ähnlich wie Riester-Verträge sind private Renten eine Wette auf ein langes Leben. Fischer empfiehlt deshalb abzuschätzen, welches Alter erreicht werden muss, damit es sich rechnet.

* Zulagenberechtigt sind in Deutschland unbeschränkt Steuerpflichtige, Ledige mit einem zu versteuernden Jahreseinkommen von bis zu 20.000 Euro bzw. Verheiratete und eingetragene Lebenspartner mit einem zu versteuernden Jahreseinkommen von bis zu 40.000 Euro. Das Bruttoeinkommen kann allerdings deutlich über den genannten Einkommensgrenzen liegen. Beschränkt Steuerpflichtige erhalten die Arbeitnehmer-Sparzulage unabhängig von der Höhe ihres Einkommens.

Aussagen gemäß aktueller Rechtslage, Stand: Januar 2021. Die steuerliche Behandlung der Erträge hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig auch rückwirkenden Änderungen (z. B. durch Gesetzesänderung oder geänderte Auslegung durch die Finanzverwaltung) unterworfen sein.

Quelle: fondsmagazin.de

Schreibe einen Kommentar